Pubblicato in GU n 267 del 14 novembre il Decreto n. 167/2024 con Misure urgenti…

Riforma dello sport in ambito fiscale/contributivo.

8.

Riforma dello sport in ambito fiscale/contributivo.

Sono tante le novità per associazioni e società sportive dilettantistiche soprattutto con l’entrata in vigore, dal 1° Luglio 2023, della Riforma del lavoro sportivo.

Le principali novità sono:

- NO INAIL per i COCOCO (si per dipendenti e collaboratori amministrativo-gestionali);

- OBBLIGO COMUNICAZIONI AL CENTRO PER L’IMPIEGO anche per compensi a COCOCO inferiori a € 5.000 annui anche attraverso il RAS entro il 30° giorno successivo del mese successivo all’inizio del rapporto di lavoro;

- LIBRO UNICO DEL LAVORO tenuta attraverso il RAS, in un’unica soluzione, entro trenta giorni dalla fine di ciascun anno di riferimento (30/01/2024 per l’anno 2023);

- UNIEMENS l’adempimento può essere assolto mediante il RAS;

- NO PROSPETTO PAGA se il compenso annuale non supera i 15.000 euro nell’anno solare;

Queste novità colpiscono le seguenti categorie.

Lavoratore sportivo dilettantistico.

Rientrano in questa categoria tutti i tesserati che, dietro corrispettivo, svolgono le mansioni rientranti tra quelle necessarie per lo svolgimento dell’attività sportiva sulla base del regolamento degli Enti affilianti.

In particolare, per effetto di quanto previsto dagli art. 36 e 52 del D. Lgs. 36/2021, fino al 30 giugno 2023 i compensi ad essi corrisposti costituiscono redditi diversi e non sono imponibili IRPEF fino ad un importo annuo non superiore a €10.000,00.

Con la riforma dello sport, a partire dal 1 luglio 2023, tali compensi, non rientrano più tra i redditi diversi, ma tra quelli di lavoro dipendente, o assimilati, o di lavoratore autonomo, a seconda dell’inquadramento contrattuale del singolo atleta.

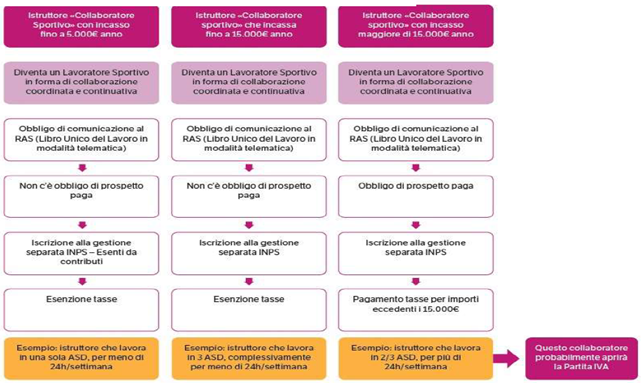

I lavoratori sportivi si possono suddividere in tre macro fasce fiscali:

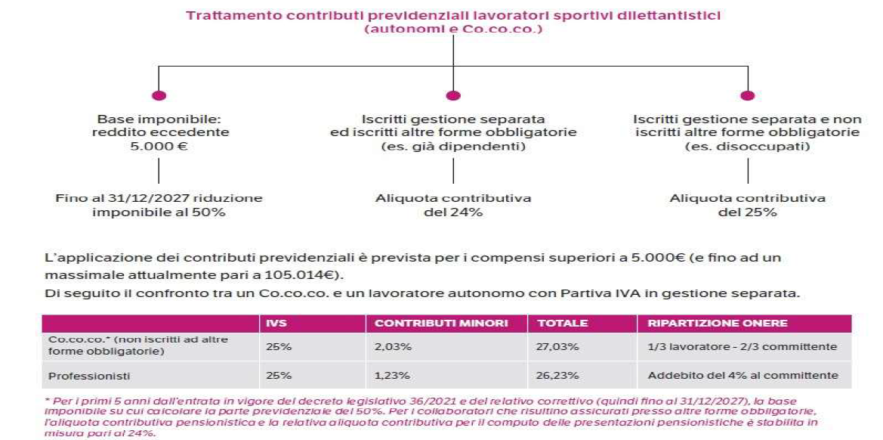

- fino a €5.000,00/anno i lavoratori sono esenti sia da imposte sia da contributi;

- sopra i €5.000,00/anno e fino a €15.000,00/ anno i lavoratori sono ancora esenti da imposte ma devono versare i contributi;

- sopra i €15.000,00 i lavoratori devono versare sia le imposte sia i contributi.

Di seguito uno schema che prevedono obblighi a carico del datore di lavoro e qual è l’inquadramento a livello fiscale/contributivo in rifermento alle fasce di compenso percepite dal lavoratore.

Lavoratori amministrativo-gestionali.

Questi lavoratori sono inquadrati diversamente non essendo tesserati, infatti, non possono godere delle semplificazioni previste per i lavoratori sportivi.

La normativa lavorativa di riferimento rimane quella ordinaria e nel caso di lavoratore autonomo (Co.co.co) sarà a carico dell’ente sportivo dimostrare che non si tratta di un lavoratore subordinato.

Tuttavia i collaboratori di segreteria e affini possono beneficiare delle medesime agevolazioni fiscali e contributive dettate per il lavoro in ambito dilettantistico:

- esenzione contributiva fino alla soglia di €5.000,00;

- riduzione del 50% dell’imponibile contributivo per i primi 5 anni;

- franchigia fiscale fino a €15.000,00 annui.

Lavoratore non sportivo.

Si tratta dei soggetti che svolgono mansioni non rientranti nei regolamenti dei singoli Enti/federazioni affilianti. Per questi lavoratori si applicano le norme ordinarie sul lavoro.

Se hai dubbi, contattaci via mail a segreteria@capitaladvisory.net oppure chiamaci al numero +39 06 8088554.

Non accontentarti: rimani aggiornato e seguito come una grande impresa con il supporto professionale di Capital Advisory.